Содержание

Онлайн-демография, устройства, количественные показатели рынка

Наиболее быстро растущие онлайн-сервисы

Каких онлайн-сервисов в сравнении с развитыми странами не хватает на рынке?

Потенциальные возможности для e-commerce

Потенциальные возможности для мобильных приложений

Мнения в прессе и экспертном сообществе о перспективах рынка Индонезии

Описание страны

Республика Индонезия расположена на Малайском архипелаге по обе стороны от экватора и занимает 17 508 островов, из которых обитаемы лишь 6 000. При этом она занимает 14-е место в мире по площади территории и является крупнейшей страной региона, имея сухопутные границы только с Малайзией и Папуа-Новой Гвинеей.

В Индонезии проживает 237 556 363 человека, что делает её наиболее населённой страной и без того многолюдной Юго-Восточной Азии и четвёртым в мире государством по численности населения после Китая, Индии и США.

Страна чрезвычайно неравномерно заселена. 55% индонезийцев проживает на острове Ява, который занимает лишь 7% территории. Правительство страны предпринимает шаги для поддержки программ переселения жителей в малолюдные области. 44% населения проживает в городах, крупнейшим из которых является столица Джакарта с населением в 9 607 787 человек. Кроме того, в стране есть ещё 11 городов-миллионников.

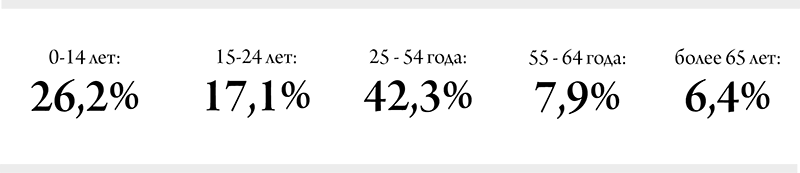

Численность населения страны, в отличие от соседей по региону, достаточно стабильна. Прирост составляет порядка 1% в год, что обещает сопоставимое число населения на ближайшие десятилетия, а значит, и отсутствие проблем стран «демографического перехода». Структура населения довольно типична для азиатской страны. В частности, для региона характерна высокая доля молодёжи.

Средний возраст индонезийца – 28 лет. В Индонезии преобладает мужское население, хотя и довольно незначительно. В целом население не испытывает существенных межнациональных проблем и культурных различий, как, например, в Индии или Китае. Лишь религиозный фактор и географическая разрозненность делают Индонезию страной, имеющей умеренные социальные проблемы. С одной стороны, в стране более 150 народностей и почти 700 языков. С другой — все они близки по происхождению и не создают языкового барьера во владении государственным индонезийским языком. В результате рекламный рынок страны един, а не разобщён, как в Индии.

Можно выделить три группы населения:

- говорящие на языках австронезийской семьи (большинство населения)

- говорящие на языках папуасской группы (коренное, темнокожее и малочисленное население, вытесненное на периферию)

- численно небольшая (4%), но крайне влиятельная группа, говорящих на китайских диалектах, и этнические китайцы, делающие в стране бизнес, как правило, крупный.

Более 86% индонезийцев исповедуют мусульманство, 9% практикуют христианские течения. Ранее Индонезия была крайне консервативной исламской страной, законы шариата и ислам пытались заложить в конституцию страны в качестве базовых ценностей. Однако сейчас нравы значительно смягчились, страна стала скорее умеренно исламской и постепенно становится всё более либеральной и светской.

Экономика страны индустриально-аграрная. Однако, несмотря на более раннюю стадию развития экономики, по объёму ВВП по ППС страна занимает 10-е место в мире. Темпы роста экономики в 6,5% в год (38-е место в мире) также указывают на довольно перспективное и развивающееся государство.

Основная доля ВВП страны приходится на промышленное производство (47%), затем идут сфера услуг (37%) и сельское хозяйство (12,4%). Индонезия имеет диверсифицированную экономику, основными статьями которой являются производство нефти и газа, текстильная и обувная промышленность, а также изготовление каучука и латекса. Кроме того, страна – крупный, по меркам ЮВА, экспортёр древесины и электрооборудования в другие страны региона, а также поставщик комплектующих для соседних Японии, Китая, Малайзии и Сингапура.

В автомобильной и табачной промышленности Индонезии работают крупные международные компании: Toyota, Nissan, Denso. В последние годы к ним присоединились крупнейшие производители автомобильных шин (Hankook), бытовой электроники (Toshiba, LG) и мобильных телефонов (Samsung, Foxconn). Важную часть экономики страны составляет туризм. Страна входит в число наиболее посещаемых государств мира.

Индонезия отнесена к «Группе одиннадцати» – списку наиболее перспективных развивающихся стран. Страна обеспечена всеми видами востребованных ресурсов, имеет удачное географическое расположение, развитую экономику и многочисленное население.

Более половины ВВП страны обеспечивается внутренним потреблением, а значит, в стране есть ресурсы для развития бизнеса. В Индонезии умеренная инфляция – 5,9% (140-е место в мире) – и очень низкая безработица — всего 7,1%. По численности трудоспособного населения, 116 млн человек, страна занимает 5-е место в мире.

Очень велико социальное расслоение с точки зрения доходов. Порядка 13% населения проживает за чертой бедности, что порождает определённую социальную напряжённость. При средней зарплате около 200$ существуют значительно более высоко оплачиваемые профессии, особенно в сфере финансов и государственной службы. Следует заметить, что пенсия в стране полагается только госслужащим. Такой важный показатель, как индекс развития человеческого потенциала, в стране очень невысок.

Перечисленные экономические и социальные особенности закономерно приводят к высокому уровню коррупции. В Индонезии это давняя проблема: в рейтингах по уровню коррупции от меньшего к большему страна уверенно занимает места во второй сотне, лишь немного опережая Россию.

В стране существует сильное сепаратистское движение, деятельность которого крайне жёстко пресекается индонезийскими властями. От Индонезии пытаются отделиться коренное папуасское население, некогда завоёванная Индонезией бывшая португальская колония Тимор и две самопровозглашённые территории Ачех и Южно-Молуккская республика, населённые, соответственно, мусульманами и христианами. Территориальный конфликты в стране происходят часто и кровопролитно. В истории страны немало длительных периодов жёстких форм правления и внутренних конфликтов. Лишь в последнее десятилетие ситуация стабилизировалась, что позволило Индонезии успешно развиваться.

Онлайн-демография, устройства, количественные показатели рынка

Индонезия обрела интернет одновременно с остальными странами ЮВА. Например, в отличие от Китая, здесь на его развитие не накладывала отпечаток политическая система, а интернет-цензура в стране довольно условна. Поэтому индонезийский интернет разнообразен и старается идти в ногу с мировыми тенденциями.

Ограниченная техническая возможность доступа в интернет – основной фактор, не позволяющий стране обеспечить доступом в интернет большинство населения и тем самым сдерживающий качественное развитие отрасли. В 2013 году число интернет-пользователей достигло 74 миллионов человек, что составляет 28,9% населения страны. Этот показатель превосходит показатели соседних стран: Филиппины – 34,8 млн (36%), Вьетнам – 32,4 млн (36%), Малайзия – 20 млн (67%), Таиланд – 17,6 млн (26,4%), Сингапур – 9,1 млн (104%).

Кроме того, прогнозируется ежегодный 20%-й прирост интернет-аудитории в стране. К 2016 году число пользователей сети достигнет показателя в 100 млн человек. Особенно примечателен бурный рост числа пользователей интернета в Индонезии с 2010 по 2014 годы: с 42 млн человек почти до 75 млн!

Но следует учитывать, что данные статистики из стран ЮВА очень часто содержат информацию, которая относится скорее к желаемым показателям, чем к реальному положению дел, поэтому настоящее число активных интернет пользователей может быть существенно меньше.

Индонезия, наряду с Филиппинами, относится к числу стран, отстающих по темпам развития интернет-отрасли (возможно и из-за огромной территории). Здесь не ожидается взрывного увеличения онлайн-активности, однако устойчивый рост можно ждать безусловно. Что интересно, Россия также отнесена к этой группе стран.

Пожалуй, ключевой показатель в количественном измерении аудитории – число и процент людей, проводящих в сети не менее 3-х часов в день. Он составляет в Индонезии 31,7 млн человек (42,4%). Значит, число людей, хорошо ориентирующихся в сети, не боящихся онлайн-покупок и готовых потреблять новые продукты, уже довольно велико, и скоро последует рост электронной коммерции. Доли мужчин и женщин в онлайн-аудитории Индонезии распределены примерно равномерно: 56,1% и 48,4% соответственно. Это довольно необычно, учитывая, что Индонезия – исламская страна, где существуют достаточно ортодоксальные категории населения и ещё недавно предпринимались попытки ориентироваться на нормы шариата в законах страны.

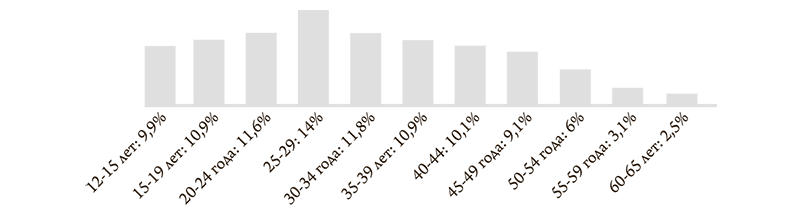

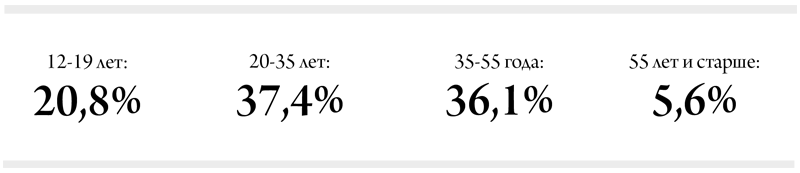

С точки зрения демографии индонезийского интернет-сообщества, рынок тоже выглядит весьма перспективно:

Структурируя данные менее развёрнуто, получаем следующую картину:

Индонезийская аудитория молода, но здесь нет преобладания подростков, что могло бы означать слабую покупательскую способность. Напротив, основная масса пользователей – молодые и уже самостоятельные люди.

Это подтверждается данными об образовании и роде занятий аудитории. Только 18,8% индонезийцев, пользующихся сетью, не имеют местного аналога высшего образования. 53,3% составляют работающие пользователи, ещё 16,6% – студенты, 15,3% – домохозяйки, 9% – студенты колледжей и 5,3% — незанятые граждане.

Скрупулезная аналитика от Profi Internet Indonesia выявила и данные о квалификации онлайн-аудитории. 63,4% пользователей составляют так называемые «белые воротнички», 21,5% приходится на долю «синих воротничков», 15,3% остаётся для прочих профессиональных категорий.

Пожилые граждане в Индонезии не могут считаться перспективной аудиторией: отсутствие пенсионной системы делает их зависимыми от бюджета их семей или детей, потому их расходы ограничены.

Азиатский тренд на высокую долю мобильного интернета прослеживается и здесь, причём пользователи чаще всего пользуются несколькими устройствами для выхода в сеть. 65,7% выходит в Интернет через смартфоны (и доля таких пользователей продолжает увеличиваться), 52% используют стационарные ПК, у 45% есть ноутбук, 1,9% пользуются планшетами.

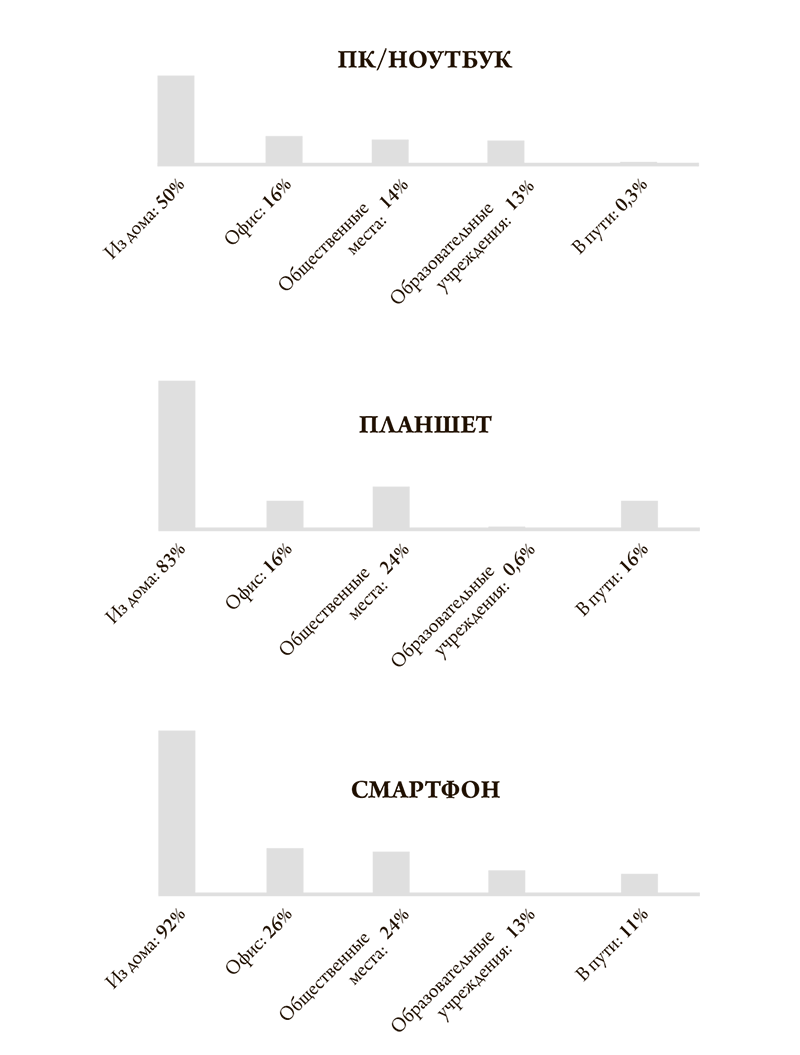

По точкам входа в сеть в зависимости от места пребывания показатели следующие:

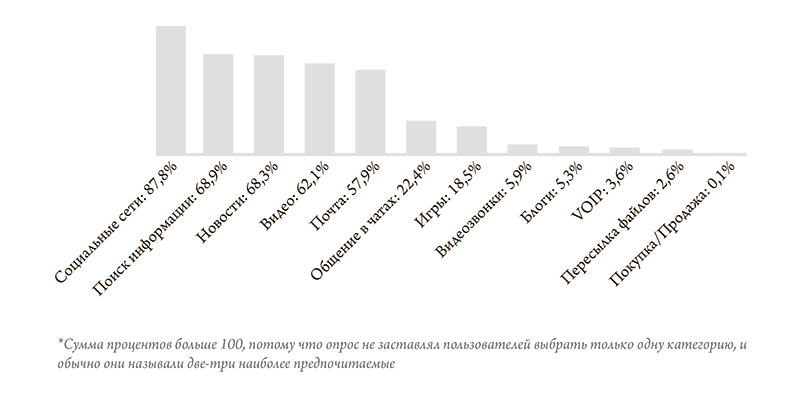

Пользовательские интересы в Индонезии распределены следующим образом:

Имеющиеся данные говорят, что аудитория достаточно высоко ориентирована на поиск информации и использование Интернета не только в развлекательных целях.

Длительный период экономического роста вызывает в стране благоприятные настроения. Почти 70% индонезийцев считают, что они стали жить лучше, чем их родители, а 77% уверены, что эта тенденция будет продолжаться и дальше. Таким образом, доля образованного, обеспеченного населения будет только расти.

Интересно, что численность среднего класса в Индонезии составляет порядка 74 миллионов человек, что совпадает с данными о числе интернет-пользователей. И эта страта индонезийского общества растёт ежегодно на 8-9 млн человек.

Технический фактор играет в стране очень важную роль: островное расположение требует значительных вложений в обеспечение кабельным интернетом, поэтому он не слишком развит. Тот же фактор провоцирует появление большого количества провайдеров (их более 300) для эффективной работы в условиях той или иной местности. Частно-государственный проект прокладки кабеля для широкополосного доступа в сеть Palapa охватил ключевые регионы Индонезии, но остальная часть страны продолжает и, вероятно, продолжит далее пользоваться только мобильным интернетом.

Страна долгое время была одной из худших по скорости интернета, а пользователи жаловались на невозможность нормальной работы. В конце концов, были предприняты существенные усилия по улучшению качества доступа, и теперь ситуация стала более приемлемой. Тем не менее говорить о быстром интернете в Индонезии ещё рано.

Крупнейшие телеком-операторы страны (в каждом из них государство является акционером с долей от 30 до 50%):

Кроме того, большая часть провайдеров объединена в ассоциацию провайдеров Индонезии.

Таким образом, Индонезия идёт в общемировом направлении улучшения качества сети и условий доступа, предпринимает шаги по выводу местной IT-отрасли на новый уровень, но из-за огромного населения и географических сложностей результаты пока есть только в «центральных» регионах. Большая же часть пользователей подключается с помощью мобильного интернета. Пока в стране доминирует связь стандарта 2G, лишь недавно крупнейшие телеком-операторы страны объявили о запуске технологии 4G.

Наиболее быстро растущие онлайн-сервисы

Многие авторы подчеркивают, что общительность пользователей – наиболее характерная черта индонезийцев. Логично предположить, что именно сервисы для общения будут здесь самыми популярными.

Страна неофициально борется с Бразилией за звание эпицентра мировых социальных сетей. В 2014 году 64,4 млн. человек в стране имели аккаунты в социальных сетях (94,8% всех пользователей и 4-й в мире показатель по числу пользователей).

Facebook, пережив грандиозный рост с 15 до 40 млн пользователей за 18 месяцев, стал самой популярной социальной сетью Индонезии и продолжает расти до сих пор.

7,5% всех твитов в мире публикуется из Индонезии, она третья в мире страна по этому показателю и абсолютно первая в мире по приросту аудитории сервиса. Здесь также очень популярна мобильная социальная сеть mig33 c 40 млн пользователей, которая удачно монетизирует рынок Индонезии, зарабатывая по 3$ за пользователя. Кроме того, в стране пользуются большой популярностью блоги, где пользователи достаточно активны как в обсуждениях, так и в коммерции.

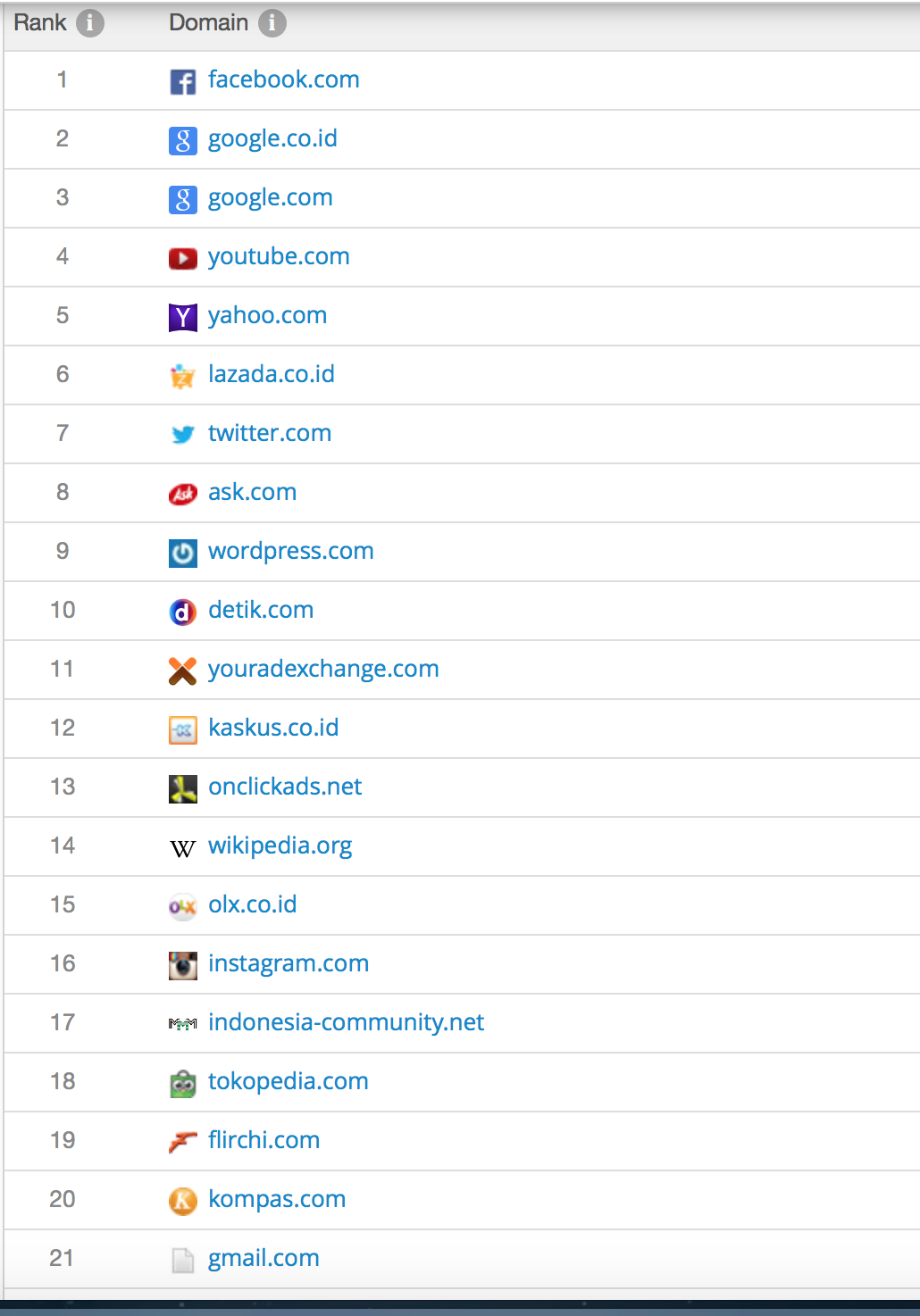

Версия SimilarWeb рейтинга популярных сайтов страны:

Самые популярные темы Facebook Индонезии можно увидеть здесь.

Фокус интересов индонезийцев, помимо социальных сетей, смещён на виртуальную торговлю на форумах, специальных площадках (из-за чего рынок местных маркетплейсов уже перенасыщен), а также торговлю в самих социальных сетях. Часть индонезийских стартапов также находится в зоне С2С-торговли (например, lakubgt.com). Феномен успеха местной «социальной коммерции» при скромных показателях традиционных онлайн-магазинов ещё требует изучения.

В условиях того, что менее 15 млн человек владеют банковскими картами, в стране активно развиваются платёжные системы и системы рекламы в интернете, чтобы удовлетворить сдерживаемый спрос на интернет-коммерцию и дать возможность заработка на аудитории сети. Этот шаг страна сделала недавно, и ещё равно говорить о результатах — диджитал-рынку в Индонезии нет и пары лет.

Несколько популярных индонезийских сайтов в самых востребованных категориях:

Маркетплейсы (В2В и В2С)

Интернет-моллы

Новостные порталы

Форумы и доски объявлений

Совместные покупки

Сервисы покупки билетов и бронирования ресторанов

Мессенджеры

Местная индустрия пережила этап «клонирования» крупнейших зарубежных порталов и теперь создаёт в основном собственные проекты в наиболее популярных секторах местного рынка: электронная коммерция, сервисы общения и маркетплейсы. Также появляются оригинальные стартапы, например, магазин моды для мусульманской женской одежды Saqina.

Каких онлайн-сервисов в сравнении с развитыми странами не хватает на рынке?

В стране существует принципиальная проблема с качественными стартапами. Портал HUBid аккумулирует информацию об индонезийских разработках, однако их немного, и примеров действительно прорывных проектов пока очень мало. И несмотря на внимание к стране крупнейших компаний мира и поддержку государством инициатив в интернет-проектах, число начинаний в этой сфере очень невелико.

Существует целый ряд причин, приводящих ситуацию к такому финалу. Существенной преградой является менталитет жителей ЮВА, так как он не предполагает активного действия, внесения новшеств в среду, люди здесь не любят рисковать и панически боятся неудачи. Местный рынок инвесторов пока чрезвычайно мал и ориентирован на более «вещественные» отрасли. Популярна позиция, что вкладывать средства в IT, когда есть огромные возможности в машиностроении или сборке мобильных телефонов, – явное чудачество.

В стране дефицит местных предпринимателей; по тем же ментальным причинам, значительная часть местного бизнеса управляется зарубежными инвесторами и менеджерами-экспатами. Этот факт используется даже местными экспертами для демонстрации того, какие мощные преимущества будет иметь бизнесмен с западным (или китайским) менталитетом на этом огромном и практически пустом рынке.

Есть лишь несколько успешных примеров местных стартапов в IT за последнее время, в том числе крупнейший новостной портал detik.com, который был приобретен местным олигархом, и инвестиции в самый популярный форум страны Kaksus.

Рынок страны насыщен разнообразными онлайн-сервисами как прямыми копиями западных, так и специфически местными. В сравнении с развитыми странами, Индонезии не хватает ресурсов онлайн-знакомств и спортивных порталов (что может быть следствием религиозных запретов), а также платёжных систем, мобильных приложений и местных социальных сетей.

Неоднозначная ситуация с интернет-магазинами. С одной стороны, в Индонезии даже переизбыток крупных маркетплейсов, где ведётся торговля В2С, В2В, С2С. Но типичных нишевых интернет-магазинов с товарами нескольких категорий как раз не хватает.

С другой стороны, не очень велик спрос и возможность совершать покупки онлайн. Во-первых, по причине неразвитости онлайн-платежей — в стране всего 4,6 млн онлайн-покупателей, и их интересы вполне удовлетворяются крупными игроками. Во-вторых, существенный ограничитель – необходимость в дорогой и нестандартной логистике для островного государства, которая, опять же, под силу только крупной компании.

Создание местных социальных сетей было перспективным направлением еще 5-6 лет назад, теперь же все подобные проекты либо преобразовались в тематические форумы, либо закрылись, не выдержав конкуренции с Facebook и прочими.

Общительность признаётся самой характерной чертой индонезийского пользователя, и на рынке разного рода мессенджеров, от местных до Twitter, идёт ожесточенная конкурентная борьба, которая говорит о высоком спросе на подобные услуги.

В стране мало платёжных систем, позволяющих делать расчёты онлайн с помощью банковской карты. Этот рынок ограничен техническими возможностями подключений. Однако, трудности коммерциализации не мешают развитию диджитал-агентств и социальных медиа. Эта сфера в Индонезии молода, но уже развита.

Необходимо учитывать, что интернет в Индонезии именно мобильный и стартапы в нём имеют куда большие шансы стать популярными. Концентрироваться следует преимущественно на мобильных приложениях, которые позволят решать типичные для большинства азиатских стран проблемы: несовершенство платёжных систем, желание покупать в кредит и платить за друзей в кафе, необходимость вызвать такси, оплатить счета, доставить товар, узнать о пробках и погоде в городе. Стационарный интернет в Индонезии сначала рос медленно из-за слабости инфраструктуры, а в будущем не будет активно расти уже из-за развития мобильного доступа.

Таким образом, успех и новизна интернет-проектов в Индонезии определяется не только идеей, но и расчётом на мобильный доступ как основной.

Потенциальные возможности для e-commerce

Предположительно, на первый взгляд перспективный рынок Индонезии с точки зрения электронной коммерции имеет довольно большое количество сложностей. Сравнительно небольшое число людей, имеющих опыт покупки онлайн – всего 4,6 млн человек. И хотя категория интернет-покупателей растёт на 20-50% в год и на 2014 год обещают 5,9 млн, в сравнении с общим числом пользователей, это число очень мало.

Объём интернет-рынка Индонезии в 2013 году составил 1,8 млрд $, и ежегодно он почти удваивается. Но пока рано говорить о существенном развитии этого сегмента, поскольку онлайн-продажи занимают в общем объёме розничных продаж менее 1%. Максимальный объём электронной торговли Индонезии скоро составит около 130 млрд $, но достижение этого показателя пока вопрос умеренно далёкого будущего.

Способы монетизации – ещё одно слабое звено Индонезии. В стране нет широкого хождения дебетовых или кредитных карт, как и электронных денег. 60% населения не имеет счёта в банке, но 85% имеет мобильный телефон, при этом 50% интернет-пользователей живут вдали от крупных городов. Сайты монетизируются с помощью целевой рекламы, а также принимая платежи через банки. Однако, 59% индонезийцев выражают желание приобретать товары и услуги с помощью мобильного телефона, и удачное решение в этой области позволит подстегнуть электронную коммерцию. Сильным сдерживающим фактором является очень медленный интернет: страна несколько раз признавалась одним из антилидеров по скорости соединения, и хотя успехи в преодолении недостатка есть, преобладает пока связь формата 2G. Для индонезийцев это снижает привлекательность сайтов как торговых площадок.

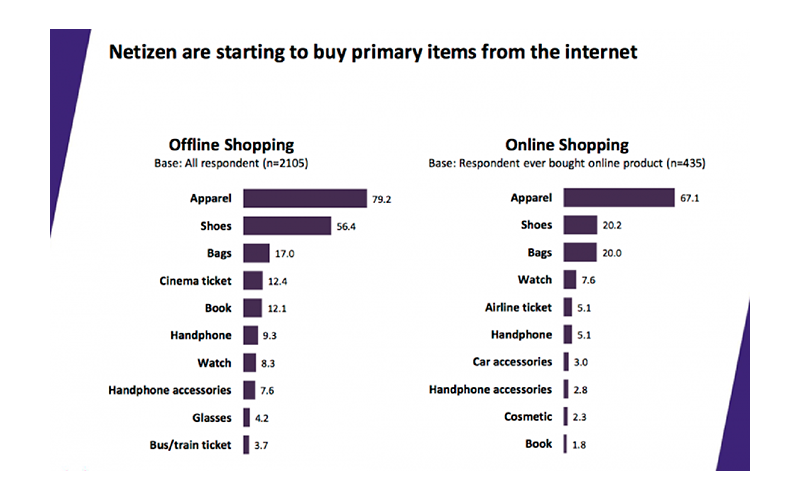

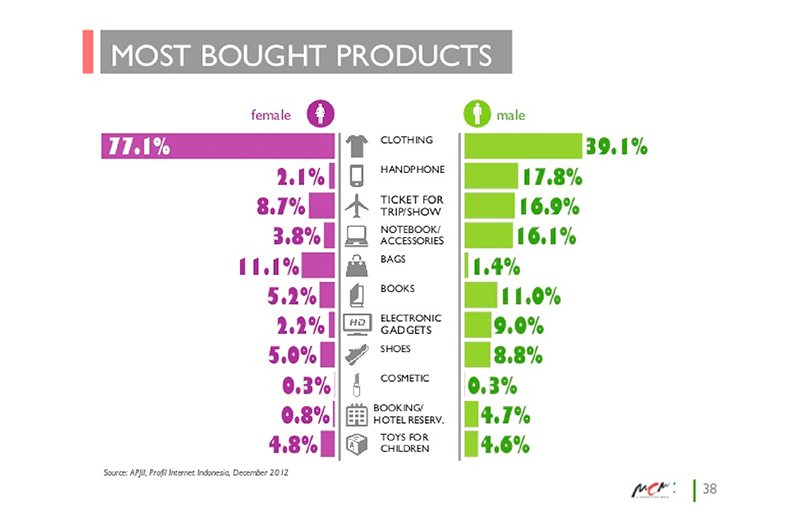

Предпочтения индонезийцев в онлайн-шоппинге таковы:

Порядка 20$ в год тратит индонезийский пользователь на онлайн-покупки, при этом ведущую роль играют покупки на сервисах совместных покупок, в социальных сетях и на форумах. Судя по местным ресурсам Kaskus или OLX, индонезийский пользователь явно предпочитает иметь отзывы или лично знать продавца, прежде чем что-то у него купить.

Топ-18 индонезийских интернет-магазинов.

Что касается возможностей оплаты, то 80,7% платежей осуществляются банковским переводом, 27,1% наложенным платежом и лишь 2,5% картами банков.

Ситуация улучшается: уже создана ассоциация электронной коммерции Индонезии, а местные финансовые учреждения внедряют способы платежей, традиционные для более развитых в онлайн-торговле стран. Можно говорить, что через несколько лет аудитория Индонезии получит все необходимые средства для более массового развития услуги.

Список крупнейших платформ электронной коммерции и платёжных систем страны:

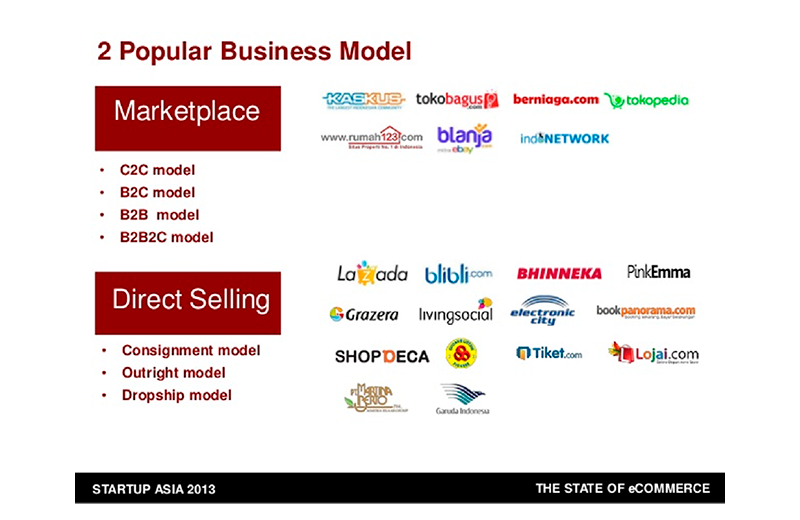

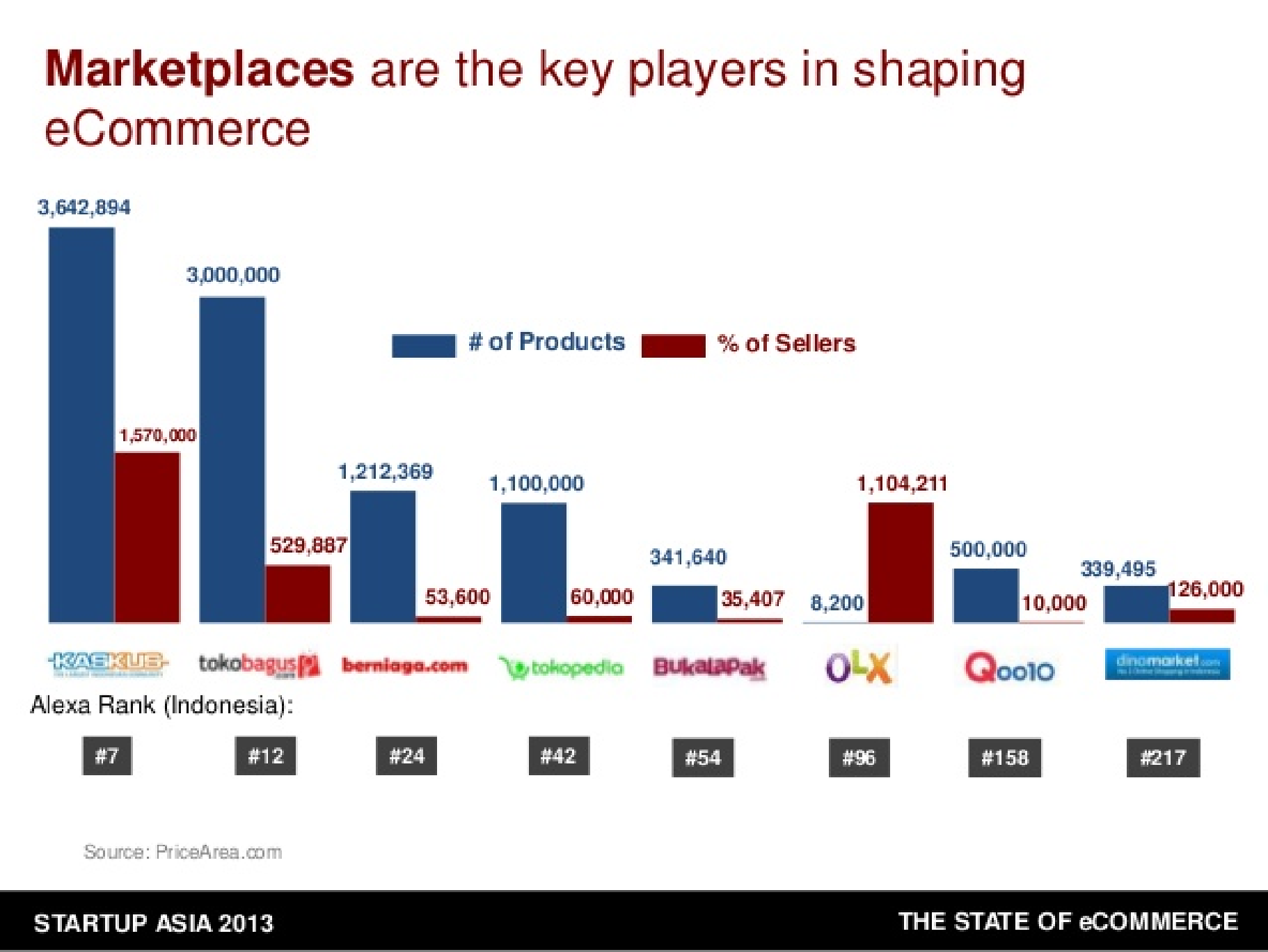

Компании делятся на две группы в зависимости от бизнес-модели:

При этом в отрасли явно выделяются два лидера:

Доминирующие покупательские запросы индонезийцев в поисковиках таковы: модные вещи, электроника, продукты и напитки, уход за телом.

Тем не менее, электронная коммерция в Индонезии всё ещё в стадии начального роста. Доля интернет-покупок неуклонно снижается по отношению к общим объёмам В2С-продаж при росте самой аудитории.

Основными причинами называют:

- плохую техническую инфраструктуру;

- трудности с приёмом платежей;

- обоснованные опасения пользователей относительно безопасности покупок онлайн.

Примерно та же ситуация и те же причины медленного развития электронной коммерции были нами выявлены и в Индии.

34% опрошенных называют главной причиной не покупать в интернете — страх мошенничества, 21,5% – неточные описания товара, 13,8% – высокие цены, 12,7% – отсутствие в этом нужды.

Феномен «социальной коммерции» в Индонезии очень развит: только 20% пользователей приобретают товары в интернет-магазинах, в то время как 26% охотнее покупают через форумы, социальные сообщения, мессенджеры и т.п. Вероятно, одним из решающих моментов является возможность покупать у конкретного человека, а не через сервис.

Ещё одна интересная особенность – 70% онлайн-покупок совершаются из сельской местности страны. Интернет-торговля здесь замещает малый ассортимент провинциальных магазинов.

Есть и оптимистичные факты: 68% вновь подключившихся пользователей делают покупки онлайн, значит, наметился тренд на улучшение ситуации.

Основные тенденции рынка электронной коммерции Индонезии таковы:

- образование альянсов между крупными игроками для снижения издержек на дорогую логистику по архипелагу, увеличение эффекта масштаба, предоставление большего ассортимента;

- переполненный местный рынок маркетплейсов будет неизбежно сокращаться в пользу более узкоспециализированных площадок;

- продолжится увеличение числа зарубежных компаний на местном рынке (прежде всего европейских, американских и китайских) по примеру японской компании Rakuten;

- продолжит расти роль электронной коммерции через мобильный телефон.

Участники индонезийского рынка, иностранные инвесторы и сами пользователи уже долгое время ждут скачка числа пользователей и технологий доступа, так как перспективы этого рынка очень и очень интересны. Ожидать принципиальных улучшений можно в ближайшие несколько лет.

Потенциальные возможности для мобильных приложений

При том, что в стране не очень велика доля смартфонов – 23%, аудитория мобильного интернета в Индонезии необычайно многочисленна, и её рынок некоторыми экспертами признаётся первым в мире по этому показателю. Так в 2015 году число пользователей мобильного интернета достигнет 145 млн человек, что сравнимо с населением всей России.

Это связано как с традиционными азиатскими проблемами с инфраструктурой подключения, так и с объективной необходимостью дать интернет жителям 17 000 островов архипелага без огромных затрат на прокладку кабеля по дну.

Характеристики аудитории таковы:

- 40% аудитории от 18 до 24 лет, 32% — от 25 до 35 лет;

- 71% мужчин и всего 29% женщин (это один из наиболее ярких примеров половой дифференциации Интернет в мире);

- 49% работают, 16% учатся.

- 70% играют в мобильные игры;

- 49% смотрят видео;

- 44% слушают музыку.

- социальные сети – 24% (75% входов на Facebook осуществляется именно с мобильного)

- развлечения – 20 %

- внешний поиск информации – 16 %

- почта – 14%

- игры – 12%

- шоппинг – 8%

- местный поиск – 6%

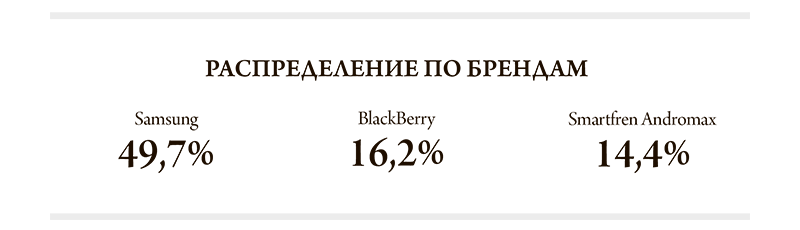

С точки зрения устройств, 71 млн индонезийцев в 2015 году будет выходить в Интернет со смартфона. 80% аудитории пользуются устройствами дешевле 244$.

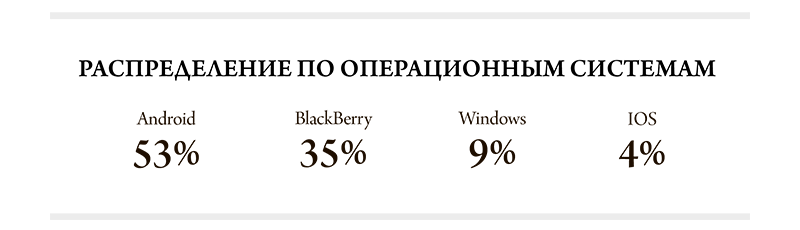

87.3% респондентов отдадут предпочтение ОС Android при покупке нового устройства. 40% пользователей проводят в мобильном интернете более 3-х часов в день.

Таким образом, приложения для Android, рассчитанные на массовую аудиторию, будут иметь в стране объективный успех.

Надо сказать, что индонезийские разработчики сайтов и мобильных приложений делают довольно качественные продукты с точки зрения технологий и дизайна. Этот рынок активно осваивается компаниями. Например, есть несколько крупных разработчиков приложений из Джакарты: 7Langit, Mahoni, Firzil.

Список топовых приложений для смартфона в Индонезии представлен здесь.

Для иностранного разработчика остаётся ещё много места, так как, в сравнении с Европой или США, здесь существует много незанятых ниш. Но местные разработчики отнюдь не дремлют. Работа на рынке мобильных приложений в Индонезии будет проходить в режиме высокой конкуренции.

Мнения в прессе и экспертном сообществе о перспективах рынка Индонезии

Рынок Индонезии часто принимают за единое, более чем двухсотмиллионное пространство, которое, естественно, выглядит привлекательным для очень большого круга инвесторов. Но это ошибка. Большое социальное расслоение, географическая разрозненность архипелага и значительная дифференциация потребителей по разным параметрам делает невозможной работу на всю аудиторию сразу.

Рынок необходимо очень сильно сегментировать. Получающиеся целевые сегменты уже не будут выглядеть столь же привлекательно, как вся аудитория Индонезии: одни категории неплатёжеспособны, другие малочисленны, третьи с недоверием относятся к любым формам платежей в интернете. Поэтому вопрос о монетизации интернет-ресурсов здесь стоит довольно остро.

Кроме того, присутствуют местные барьеры для новых иностранных участников. Весь медиа-рынок страны принадлежит 12 крупнейшим компаниям, а значит, доступ к потребителю через самые популярные местные каналы находится в их руках. Более 50% самых крупных с точки зрения трафика местных интернет-ресурсов контролируется этими медиа-гигантами, что, как прогнозируют местные авторы, в скором времени приведёт к войне за интернет-пространство. Индонезия – довольно традиционная страна, где интернет-порталы пока значительно уступают в охвате аудитории телевидению и вынуждены рекламироваться с помощью офлайновых носителей. А значит, медиа-рынок пока находится в руках этой медийной олигополии.

Страну высоко оценивают как местные эксперты, так и международные организации. У Индонезии есть всё, кроме современной инфраструктуры подключения к сети, чтобы стать одним из самых перспективных рынков в мире. Правительство страны привлекает зарубежных инвесторов, чтобы модернизация сочеталась с предоставлением интересных возможностей для пользователей Индонезии. Стартапы поддерживаются властями страны умеренно, поскольку пока у Индонезии всё же есть более стратегически важные и доходные отрасли. Существует портал, аккумулирующий основную информацию о перспективных проектах страны.

Марк Цукерберг посещал страну с лекциями и консультациями для бизнеса по улучшению возможностей местных передающих линий. Периодически приезжают и другие видные деятели интернет-сообщества. Индонезия – крупный рынок в ЮВА, и её уже никак нельзя игнорировать.

В то же время ряд экспертов говорит о том, что исключительно мобильный интернет может стать наиболее быстрым и простым способом решения проблемы доступа в сеть. Эта позиция подкрепляется и данными об очень большой доле мобильных пользователей сети. Если это мнение верно, следует ожидать резкого подъёма всей индустрии уже в ближайшие пару лет.

В целом Индонезия признаётся, и не только в онлайн-сфере, не просто «спящим азиатским тигром», а прямо-таки «летаргически спящим тигром». Потенциал страны позволяет сделать фантастический рывок вперёд по примеру соседнего Сингапура, однако реализации этой возможности пока не наблюдается. Возможно, дело в менталитете индонезийцев, склонных бросать проект при первых признаках неудачи или неожиданного поворота дел в бизнесе. Это позволяет талантливым иностранцам прийти в Индонезию и поучаствовать в коммерциализации местного интернета, аудитория которого при всех имеющихся проблемах будет расти и всё больше тратить онлайн.

Зайти в Индонезию планируют крупнейшие офлайн-бренды, для которых также открываются интересные возможности в связи с ростом среднего класса в стране, сложнейшей географией и логистикой. Социальные сети же – самый мощный объединяющий индонезийцев фактор – будут служить продвижению их торговых марок и продажам онлайн.

Потенциал рынка очень велик, хотя страна и не эталонна по уровню коррупции, степени бюрократизма и качеству бизнес-среды. Но инвесторы идут в Индонезию, и можно ожидать, что многие из них начнут успешно работать на этом ёмком и быстрорастущем рынке мировой онлайн-экономики.

В стране на данный момент не замечено качественных стартапов. Власти заинтересованы в их появлении, но привлекательных условий при этом не создают. Однако, размещение бизнеса в Индонезии при определённых условиях обещает быть успешным в связи с многообещающими перспективами местного рынка.

Топ-5 стартапов страны:

- Doku — платёжная система, оценена в 30 млн $;

- Tokopedia — онлайн-молл, крупнейший в стране;

- MigMe — мессенджер, претендующий на замещение в ряде стран более успешных Whatsapp и Line. На данный момент стоит примерно 200 млн $;

- Oomph — продажи мобильного контента, оценён в более чем 20 млн $;

- Zenius — образовательный сервис.

Если в рассмотренной нами ранее Индии избыток возможностей сочетается с низкой платёжеспособностью населения, то Индонезия характеризуется большим числом возможностей и умеренной конкуренцией между разработчиками, которая станет острой, как только аудитория пользователей превысит отметку в 100 млн человек.